Cet article a été co-écrit par SeaBird et son partenaire du Lab.UC, Aramis, société d’avocat. Il est extrait du Guide « Finance Durable – Partie 3 – Critères ESG et gestion d’actifs » à paraître prochainement.

Reporting Taxonomie | Label Greenbond | Consultation SFDR | Transposition CSRD

Reporting Taxonomie : bilan et points d’attention relevés par l’AMF

Conformément au règlement Taxonomie du 18 juin 2020, les sociétés soumises aux dispositions du règlement sont dans l’obligation de mettre en œuvre un reporting sur l’impact de leur activité sur l’environnement. Dans un rapport publié en novembre 2023 et dans la lignée d’une première étude Taxonomie parue en 2022, l’Autorité des marchés financiers (AMF) a dressé un bilan des reportings pour 31 sociétés non financières cotées. Nouveauté cette année : l’analyse d’alignement des activités à la Taxonomie européenne, considérée comme « le cœur du reporting taxonomie ».

Analyse d’éligibilité

En matière d’éligibilité, l’étude révèle qu’une société sur trois a identifié de nouvelles activités éligibles par rapport à 2022. Cette variation tient à l’inclusion des activités de gaz et de nucléaire mais aussi à une plus grande maturité des travaux et aux précisions apportées par la Commission européenne dans ses FAQ. Cependant, l’AMF appelle à une vigilance accrue dans les prochains reportings quant à la transparence sur l’explication de la variation du taux d’éligibilité d’une activité et sur les conclusions de l’analyse d’éligibilité.

Analyse d’alignement

En ce qui concerne l’analyse d’alignement, l’étude relève que le reporting a porté uniquement sur les 2 objectifs climatiques (atténuation du changement climatique et adaptation). Les activités alignées qu’ont identifiées les entreprises de l’échantillon concernent essentiellement l’objectif d’atténuation. L’AMF souligne la nécessité d’intégrer les autres objectifs de la taxonomie pour une bonne application de la réglementation. Il s’agit aussi de permettre aux investisseurs de disposer des informations nécessaires pour intégrer la durabilité dans leur propre reporting et dans leurs offres.

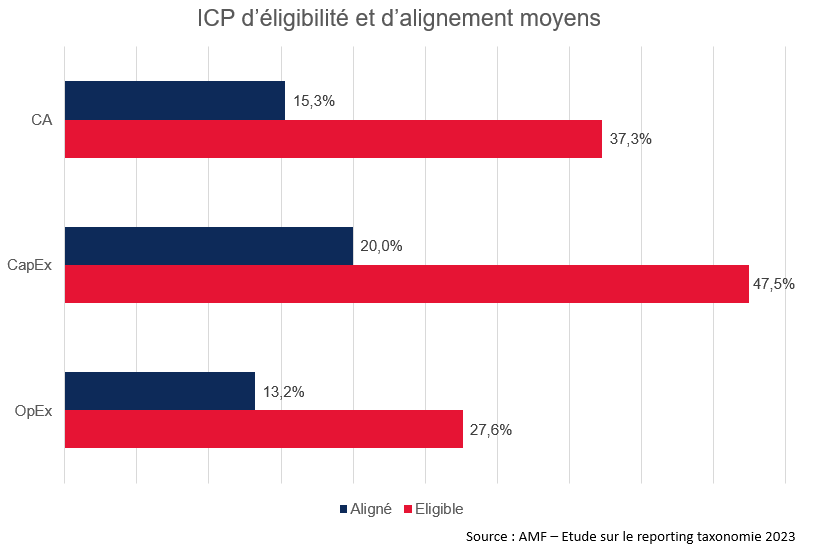

Alignement et éligibilité : des indicateurs encore difficiles à appréhender

Parmi les 31 sociétés non financières étudiées, le chiffre d’affaires éligible atteint 37,3% en moyenne tandis que l’indicateur d’alignement moyen ressort à 15,3%. Les dépenses d’investissements sont, quant à elles, éligibles à 47,5% et alignées à 20%. Ces taux s’élèvent à 27,6% et 13,2% pour les dépenses d’exploitation.

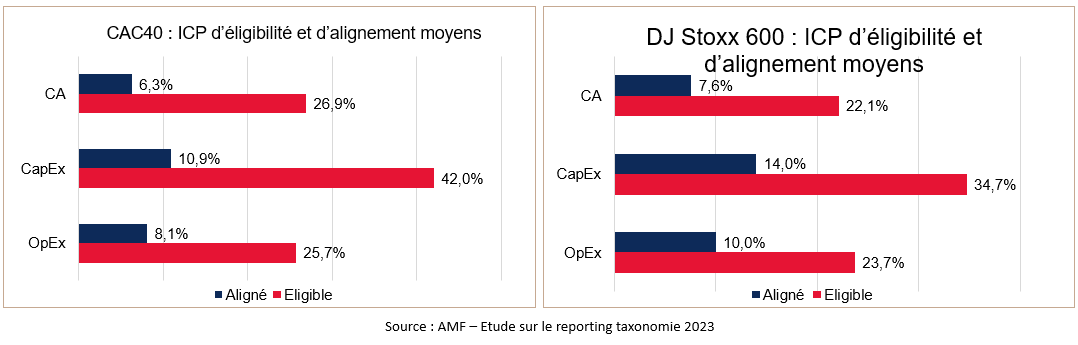

L’AMF livre ces chiffres à titre indicatif et souligne la forte variabilité d’une société à l’autre, notamment en fonction du secteur d’activité. L’étude de ces indicateurs sur les société non financières du CAC 40 ou de l’indice européen DJ Stoxx 600 donne des résultats assez éloignés. Par exemple, sur l’échantillon CAC 40, le chiffre d’affaires est estimé éligible à 26,9% et aligné à 6,3%.

Reporting taxonomie : des difficultés méthodologiques

Le rapport fait état de difficultés méthodologiques relatives au périmètre de l’analyse, dans certains cas plus restreint sur l’analyse d’alignement que sur l’éligibilité, d’incertitudes juridiques (interprétation des critères d’analyse) mais aussi d’évolutions potentielles de la méthode d’analyse. Une analyse précise des contributions aux différents objectifs de la taxonomie est jugée essentielle pour une application cohérente.

Cette étude met aussi en lumière des enjeux méthodologiques et opérationnels dans

- la détermination des indicateurs clés de performance taxonomie, mettant notamment en évidence des lacunes dans l’identification des plans CapEx;

- le recours aux estimations pour allouer les chiffres d’affaires, les CapEx est fréquent, et l’étude insiste sur la nécessaire transparence sur ces méthodes;

- quant à la présentation des informations, l’étude pointe des tableaux réglementaires incomplets ou incohérents, ainsi que des différences de format, ce qui peut rendre la lecture et la comparaison difficiles.

L’étude souligne que les informations publiées en 2023 restent peu comparables et hétérogènes, malgré la mobilisation générale des émetteurs français pour se conformer à ces obligations. Elle appelle à des efforts continus pour le reporting 2024 : données de qualité, informations transparentes et précisions de méthodologie quant à la production des taux d’éligibilité et d’alignement.

- Consulter la version intégrale du rapport Taxonomie de l’AMF

Création d’un label vert pour les obligations européennes

Le Parlement et le Conseil européen ont adopté le 22 novembre 2023 le règlement sur les obligations vertes européennes. Ce texte fixe des standards pour les obligations vertes européennes ou European Green Bonds (« EuGB »). Objectif : unifier les obligations de transparence et de reporting entre les réglementations des Etats membres.

L’entrée en vigueur du règlement a été fixée au 20 décembre 2023, avec une entrée en application des EuGBs le 20 décembre 2024. Les émetteurs d’obligations souhaitant bénéficier du label EuGB devront respecter des normes de transparence et de qualité des obligations, visant à s’assurer que les fonds levés sont utilisés pour financer des projets durables, au sens de la taxonomie européenne.

Ainsi, le projet cible de l’investissement doit respecter les critères cumulatifs suivants :

- financer une activité qui concerne les secteurs couverts par la taxonomie. Le texte autorise une dérogation, dans la limite de 15% du produit des obligations émises pouvant couvrir des secteurs non concernés, sous réserve du respect des autres critères ci-dessous ;

- contribuer à un objectif environnemental au sens de la taxonomie européenne ;

- ne pas nuire de manière significative aux autres objectifs fixés par la taxonomie européenne ;

- respecter des garanties minimales fixées à l’article 18 du règlement Taxonomie (par exemple les principes directeurs de l’OCDE ou des Nations Unies à l’attention des multinationales) ; et

- répondre aux critères d’examens techniques fixés par la Commission européenne.

Par ailleurs, les entreprises émettrices doivent respecter les obligations de transparence prévues par le règlement «Prospectus» du 14 juin 2017, ainsi qu’au cours du processus d’émission des obligations, dans le cadre d’un reporting dit « Plan Capex ». Pour plus de facilité, ces obligations de reporting ont été alignées sur les exigences de la directive CSRD pour les entreprises et du règlement SFDR pour les prestataires de services d’investissement.

Les informations publiées par les émetteurs seront contrôlées par des évaluateurs externes. Ces évaluateurs doivent respecter les conditions d’honorabilité et de compétence et être enregistrés auprès de l’Autorité Européenne des Marchés Financiers.

Par ailleurs, le règlement prévoit la possibilité d’effectuer des publications facultatives d’émetteurs d’obligations durables sur le plan environnemental. Pour cela, des lignes directrices d’informations de pré-émission par les émetteurs de ces obligations seront publiées d’ici au 21 décembre 2024 par la Commission européenne.

Le Règlement délégué pour SFDR

La Commission européenne a publié le 6 avril 2022 le règlement délégué au règlement SFDR de 2019, énonçant les RTS (Regulatory Technical Standards) à destination des acteurs financiers en matière de finance durable.

Le règlement délégué détaille plusieurs de ces RTS :

- Sur l’obligation de reporting des principales incidences négatives des décisions d’investissement sur les facteurs de durabilité : le règlement délégué précise les informations à fournir, les règles de calcul des indicateurs de performance environnemental et un template en Annexe 1, pour que les entreprises proposant des produits financiers détaillent leur impact sur l’environnement ;

- Sur les informations précontractuelles sur les produits promouvant des caractéristiques ESG ou ayant des objectifs d’investissement durable : le règlement délégué exige une description des produits financiers à destination du public (quelles mesures ESG promues par le produit financier, quels indicateurs retenus pour mesurer la réalisation de ces caractéristiques, en quoi l’investissement durable permet-il de réaliser ces objectifs…) et fournit en annexe 2 des templates de formulaires pour remplir l’obligation précontractuelle d’information en matière de produits promouvant des caractéristiques ESG ;

- Produits financiers avec sous-jacents d’investissements : de manière similaire à ce qui est exigé pour les produits promouvant des caractéristiques ESG ci-avant, le règlement délégué exige la communication des informations nécessaires pour considérer que des produits financiers ayant des sous-jacents d’investissements durables respectent les critères de SFDR ;

- Informations à publier sur le site internet des acteurs proposant des produits promouvant des caractéristiques ESG ou à objectif d’investissement durable : le règlement délégué prévoit les informations que les sociétés proposant des produits financiers durables doivent préciser sur leur site internet, à savoir une section dédiée à des informations similaires aux informations précontractuelles (fourniture notamment de la liste des sections à avoir dans le site et le contenu de chaque section)

- Description des informations à remplir dans les rapports périodiques sur l’atteinte des objectifs/engagements durables : les sociétés proposant des produits financiers durables doivent produire des rapports périodiques annuels (notamment considérant 49 SFDR) dans lesquels ils précisent les informations nécessaires au suivi de la réalisation des objectifs de durabilité énoncés dans l’information précontractuelle.

Fin 2023, des consultations sur la réglementation afférente à l’application de SFDR ont été lancées, aux fins de modifier les informations à fournir par les sociétés émettrices, dans le cadre des RTS du règlement. Jugées trop complexes, les informations fournies par SFDR sont susceptibles de créer de la confusion d’après la Commission européenne. Les différents acteurs institutionnels, au rang desquels l’AMF qui l’a mentionné dans ses vœux pour l’année 2024, travailleront à la refonte du règlement SFDR, basés sur les retours d’expériences de sociétés assujetties.

Le règlement délégué est applicable depuis le 1er janvier 2023. Cependant, la réflexion autour des RTS menée par la Commission Européenne impliquera de nouvelles modifications des informations à fournir par les émetteurs.

Découvrez le guide « Finance durable – partie 1 : le chantier de la donnée ESG »

CSRD : la directive est désormais transposée en droit français

La Corporate Sustainability Reporting Directive (CSRD), ou Directive sur les rapports de développement durable des entreprises, du 14 décembre 2022 a pour objectif de remplacer la directive NFRD qui a introduit l’obligation pour certaines sociétés d’effectuer un reporting extra-financier. La directive a été transposée, par une ordonnance du 7 décembre 2023, précisée par un décret d’application du 30 décembre 2023.

Conformément à la directive et au décret d’application, le nombre de sociétés concernées par un reporting annuel est élargi. Auparavant réservé aux entreprises de plus de 500 salariés, il concerne désormais :

- les grandes entreprises satisfaisant au moins deux des trois critères suivants : plus de 250 salariés, 40 millions d’euros de chiffre d’affaires net, 20 millions d’euros de total du bilan ; et

- les PME cotées qui satisfont deux des trois critères suivants : entre 10 et 250 salariés, chiffre d’affaires net entre 700.000 euros et 40 millions d’euros, et un total de bilan compris entre 350.000 euros et 20 millions d’euros.

Les entreprises concernées seront dans l’obligation de fournir un rapport plus détaillé, à compter de 2025 (au titre des données de l’exercice fiscal 2024) pour les sociétés déjà soumises à la directive NFRD, et 2026 pour les nouvelles sociétés englobées dans la Directive. Les PME cotées auront la possibilité de reporter à 2028 la date de leur premier rapport.

Les informations à fournir dans les reportings annuels sont fixés dans le décret d’application, lequel liste, au nouvel article R. 232-8-4 du Code de commerce les catégories d’informations à fournir.

Principe de double matérialité

Cependant, les informations exactes à fournir ont été précisées dans un règlement délégué du 31 juillet 2023, fixant les normes européennes de reporting en matière de durabilité (ESRS), applicable à partir du 1er janvier 2024. Ce règlement délégué prévoit la mise en application de trois niveaux d’indicateurs. Au 1er janvier 2024, le premier niveau a été publié, comprenant douze standards de durabilité trans-sectoriels. Ces ESRS contiennent tout d’abord deux normes transverses exposant les principes généraux du reporting de durabilité. Les deux premières normes ESR 1 et ESR 2 comprennent notamment le principe de double matérialité, à savoir matérialité d’impact et matérialité financière, le principe de durabilité et les informations globales qui doivent être fournies par toutes les entreprises qui entrent dans le champ d’application de la CSRD. Suivent dix normes thématiques comprenant les exigences de reporting spécifiques pour des questions environnementales, sociales et de gouvernance.

Les deux derniers niveaux d’indicateurs, des standards de durabilité sectoriels ainsi que des indicateurs spécifiques à l’entité, sont encore à adopter.

Reportings durabilité : un format unifié

En outre, cette Directive impose un format unifié d’informations à fournir, sous forme xHTML, utilisé pour les documents d’enregistrement universels. L’ensemble des reportings devront être audités par des experts indépendants, au rang desquels les commissaires aux comptes. L’adjonction de cette nouvelle mission se matérialise également par la création de la Haute Autorité de l’Audit, remplaçant le Haut Conseil du Commissariat aux Comptes. Cette nouvelle autorité, chargée de réguler les experts indépendants auditant les reportings annuels, pourrait devenir une source de doctrine importante sur le sujet de l’application de la directive CSRD.

Outre les potentielles sanctions administratives liées au non-respect de la législation de reporting issue de CSRD, un impact politique est également à prévoir. Malgré le rejet d’une inscription dans la loi industrie verte des résolutions say on climate, cette pratique est en plein développement. Le rapport de la Commission Climat et finance durable de l’AMF, publié en mars 2023, fait état de dix sociétés cotées ayant inscrit des résolutions climatiques à l’ordre du jour de leur assemblée générale. Fait nouveau, deux sociétés – Engie et TotalEnergies – ont fait l’objet d’une demande de résolution présentée par des actionnaires et non plus par le conseil d’administration. La volonté de certains actionnaires de demander des comptes à la société sur leur politique climatique est en croissance. Dès lors, il faut anticiper que les reportings annuels émis dans le cadre de CSRD seront scrutés par les investisseurs autant que par les autorités administratives.

La directive est entrée en application le 1er janvier 2024. L’année 2024 sera ainsi le témoin d’une nouvelle évolution du cadre réglementaire et les entreprises devront non seulement publier les indicateurs éligibles et alignés complets sur l’ensemble des activités des six objectifs environnementaux, obligation à laquelle viendront s’ajouter les travaux de préparation des reportings d’alignement sur ces quatre objectifs et des reportings de durabilité CSRD et ESRS.

Si ce cadre réglementaire constitue indéniablement un défi pour les émetteurs, ces lourdes obligations de publication des informations taxonomie sont aussi porteuses d’opportunités : opportunité de proposer une gamme plus diversifiée de produits répondant à une demande des consommateurs et investisseurs, opportunité d’harmoniser les reportings de nature à favoriser la confiance de ces derniers, opportunité de construire de la valeur ajoutée sur le long terme.